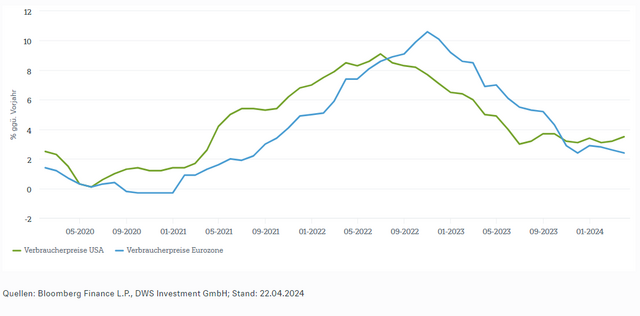

Nous pensons que la Banque centrale européenne (BCE) baissera ses taux directeurs avant la Réserve fédérale (Fed). Cela semble désormais quasiment certain. Alors que la première baisse des taux d'intérêt dans l'espace monétaire unique devrait donc avoir lieu le 6 juin, la date de la première étape outre-Atlantique est encore entourée de grands points d'interrogation. Ce sentiment s'est renforcé après que l'inflation dans la zone euro a chuté à 2,4 pour cent en mars.1 Cette évolution contraste avec celle des Etats-Unis, où la récente hausse des prix a conduit certains responsables de la Fed à déclarer qu'il pourrait s'écouler encore plus de temps avant que les taux d'intérêt ne soient réduits. Compte tenu de la faiblesse de la conjoncture et de l'inflation plus faible dans la zone euro, nous pensons qu'il est beaucoup moins probable que la première baisse des taux soit retardée.

Des taux d'inflation plus faibles dans la zone euro aident la BCE

Mais dans quelle mesure la BCE peut-elle se détacher de la Fed ? Christine Lagarde a certes déclaré que la BCE agissait "en fonction des données" et n'était en aucun cas "dépendante de la Fed", et Mario Centeno, membre portugais du Conseil des gouverneurs de la BCE, a également souligné que la banque centrale de Francfort "ne regardait pas les Etats-Unis". Mais il y a aussi d'autres voix, tout à fait critiques, au sein du conseil de politique monétaire.2 "Je trouverais difficile que nous nous éloignions trop de la Fed", a par exemple déclaré Robert Holzmann, gouverneur de la Banque nationale d'Autriche. "Si la Fed ne baisse pas du tout ses taux cette année, j'ai du mal à imaginer que nous les baissions trois ou quatre fois". Bostjan Vasle, gouverneur de la banque centrale slovène, adopte lui aussi un ton un peu plus prudent. "La situation économique aux États-Unis est actuellement différente de celle de la zone euro", a-t-il déclaré. Il est donc logique, selon lui, que la réaction de la politique monétaire soit également différente. "Mais cette divergence a des limites". Boris Vujcic, de la banque centrale croate, souffle dans la même trompette : "Plus l'écart éventuel entre nous et la Fed sera long, plus il aura probablement un impact".

Tous les banquiers centraux ont bien entendu à l'esprit le taux de change, qui n'est certes pas un objectif de la banque centrale, mais qui entre également en ligne de compte dans la réflexion sur la politique monétaire. Un différentiel de taux d'intérêt, dans lequel les taux d'intérêt américains resteraient plus longtemps plus élevés, pourrait entraîner un affaiblissement de l'euro "Une dévaluation rapide ne s'inscrirait pas dans la structure et raviverait les craintes d'une inflation importée plus importante, d'autant plus que le prix du pétrole est déjà reparti à la hausse", a déclaré Ulrike Kastens, économiste Europe chez DWS. Dans ce contexte, la discussion sur l'absence d'une forte divergence de politique monétaire entre la zone euro et les États-Unis est même la bienvenue, car nous estimons que les risques inflationnistes, notamment en ce qui concerne les prix des services, sont toujours présents. "Nous restons fidèles à notre vision d'une baisse progressive des taux d'intérêt dans la zone euro", ajoute Kastens.3

Pou accéder au site, cliquez ICI.