• Avec la récente correction de marché, la dette subordonnée financière offre des primes (spreads) que nous n'avons pas vus depuis très longtemps.

• Dans son ensemble, les instruments de dettes subordonnées financières Legacy ont cependant moins souffert que les nouveaux instruments de dettes subordonnées financières (AT1).

• L'actuel choc boursier n'a pas fait cesser les calls (rappels au pair) de titres subordonnées Legacy.

Attractivité des dettes subordonnées financières

Attractivité des dettes subordonnées financières

1. Un soutien monétaire et réglementaire historiquement fort

Banque Centrale Européenne (BCE) et Union Européenne viennent de mettre en place des mesures exceptionnelles qui confortent considérablement la position de créancier subordonné :

- La correction des marchés offre des primes légèrement supérieures à 1000 points de base sur l'indice Additional Tier 1 (AT1, au 18 mars 2020).

Or, d'après notre analyse le choc Covid19 combiné au choc pétrolier n'est pas un sujet de solvabilité pour les principales banques que nous avons en portefeuille. En effet, depuis la crise de 2008, les régulateurs ont obligé les banques à accumuler des stocks de capitaux très importants. Elles sont très bien capitalisées pour faire face aux périodes de stress.

- Les stress-tests menés en 2018 par la BCE donnent des éléments très précis sur la solvabilité du secteur bancaire dans un scénario de choc majeur sur le PIB : recul de 3,9% du Common Equity Tier1 (CET1) en moyenne dans le scénario adverse sur le secteur bancaire européen. C'est tout à fait absorbable selon nous compte tenu des niveaux de capitalisation et des mesures annoncées par la BCE et l'UE.

- La BCE a annoncé jeudi 18 mars des mesures monétaires et de supervision extrêmement favorables aux banques (et très protectrices pour les porteurs de dette subordonnée). En substance :

→ Sur le capital : une suspension provisoire des coussins de conservation (2,5% de CET1) et du pilier 2G (Pillar 2 guidance, variable par banque). Depuis, le coussin contra-cyclique a été ramené à zéro dans plusieurs pays ;

→Sur la liquidité : un accès massif à la liquidité et très accommodant via les Targeted Long-Term Refinancing Operations (TLTRO, opérations ciblées de refinancement de long terme) ;

→Sur les actifs : un assouplissement des règles notamment sur la comptabilisation des créances douteuses afin que les banques puissent assurer les financements des entreprises dans cette période de confinement.

- Le 16 mars, l'UE a annoncé qu'en vertu de l'article 107, paragraphe 2, point b) du Traité sur le fonctionnement de l'Union européenne et compte tenu de la crise liée au Covid19, un Etat européen peut mettre en œuvre, si nécessaire, une aide à ses banques sans que ce soit qualifié de soutien financier public extraordinaire et donc sans mesure coercitive sur les dettes subordonnées.

- Le 19 mars, la BCE a annoncé un programme d'achat de dette publique et privée pour 750 milliards d'euros.

2. achat au pair des dettes subordonnées

Malgré la correction sur les marchés financiers, les banques continuent à rappeler au pair les dettes Tier1 qui sont devenues inutiles (Legacy) ou trop chères. Ainsi :

- ING a annoncé le 15 mars le call de 1 milliard d'euros d'AT1 et de 700 millions d'euros de Legacy Tier1.

- Le 18 mars, SEB a annoncé le call de 1,1 milliards d'euros d'AT1.

Activité du portefeuille

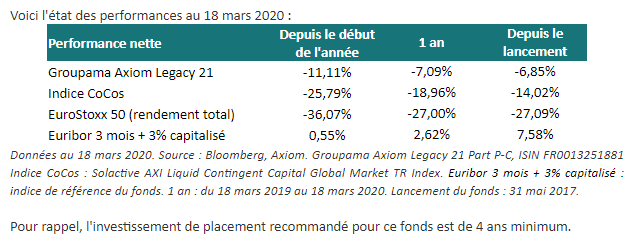

1. Point performance

L'ensemble des classes d'actifs risqués a corrigé sous l'effet conjugué du choc sur les prix du pétrole fin février et de la propagation du coronavirus à l'échelle mondiale. Le secteur des dettes subordonnées financières n'a pas été épargné. L'ensemble des obligations a corrigé avec des mouvements plus importants sur les titres à calls lointains ou sur les perpétuelles sans call.

2. Mouvements du portefeuille

2.1 Obligations

Sur les obligations, nous avons cherché à créer de la valeur tout en préservant notre position de cash intacte. Pour cela, nous avons :

- Vendu des instruments dont le catalyseur est lointain et sur lesquels nous pourrons donc revenir ultérieurement car ils devraient rebondir plus lentement :

- Vente de l'obligation perpétuelle discount de Société Générale le 02/03 ;

- Vente de l'obligation perpétuelle discount de DNB le 03/03 ;

- Vente de l'obligation perpétuelle discount de RBS les 04/03, 12/03 et 14/03 ;

- Vente de l'obligation perpétuelle discount de HSBC le 10/03 ;

- Vente de l'obligation perpétuelle discount de Lloyds le 12/03 ;

- Acheté des titres à catalyseurs proches afin de capturer des rebonds rapides

- Achat de l'obligation SEB 5.75 acheté à 91 du pair le 18/03 avec la conviction que l'option de rappel du titre serait exercée dans les 4 semaines suivantes. Le call au pair a été annoncé l'après-midi même ;

- Achat de l'obligation DANBNK 5.75 achetée au pair, rappel annoncé le lendemain ;

- Achat de l'obligation BKIR 7.375 callable le 18/06/2020 à 90 du pair avec une annonce de call prévue d'ici 6 semaines ;

- Achat de l'obligation perpétuelle Santander 1% Perp-24 qui rapporte 9% en euros avec possibilité d'offre à court terme ;

- Achat de l'obligation Lloyds 12% qui valait 120 avant la crise. Notre scénario est un « Regulatory par call » en 2021 (lorsque le titre perd son éligibilité). Le coupon est en effet prohibitif pour un titre qui sort du capital (avec un step-up à 1176 points de base après call). Ce titre rapporte 12% en USD au call mais nous estimons qu'il devrait surtout rebondir fortement en sortie de crise.

2.2 Couvertures

Nous avions des positions de couverture en place dont nous avons réalisé la valeur au cours de la correction.

- Couvertures crédit :

- Protection sur l'indice iTraxx Senior Fin pour un nominal de 10 millions d'euros. Nous avons débouclé cette position entre le 25/02 et le 26/02 ;

- Protection CDS sur le risque crédit Intesa pour 6 millions d'euros débouclée le 26/02 ;

- Protection CDS sur le risque crédit Deutsche Bank pour 10 millions d'euros débouclée le 26/02

- Couvertures taux : nous avions une position acheteuse de 10 ans Future allemand couplée à une position vendeuse du 10 ans Future italien. Cette position a été débouclée le 28/02.

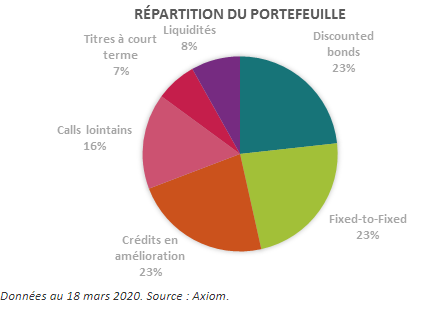

3. Structure de portefeuille et rendement

La structure de portefeuille par grandes catégories est désormais la suivante :

Le prime moyenne du portefeuille est désormais supérieure à 735 points de base le 19 mars 2020.

Les principaux risques associés au fonds sont le risque de perte en capital, le risque de taux, le risque de crédit, le risque de liquidité, le risque de contrepartie, le risque lié à l'engagement sur des instruments financiers à terme, le risque lié à l'investissement dans des obligations Additional Tier 1 ou Contingent Convertible Bonds et le risque lié à l'utilisation de titres spéculatifs.

Pour accéder au site, cliquez ICI.