Un an après la découverte des vaccins anti-Covid, les marchés financiers ont déjà tourné la page de la pandémie. Au contraire de l’économie.

Les nombreuses perturbations au sein des chaînes d’approvisionnement, des marchés de l’emploi ou des marchés des matières premières en sont la preuve. La plus longue période de croissance aux Etats-Unis (128 mois) a été suivie par la récession la plus courte (2 mois) et le rebond le plus puissant jamais observé jusqu’à présent.

Poursuite de la reprise de la croissance dans les pays développés

Comme nous l’espérions, 2021 a été une année de renaissance, une année axée sur les développements dans le secteur de la santé, la réouverture progressive et le retour à une vie plus « normale ». Les bonnes performances économiques devraient se maintenir en 2022, avec une croissance d’environ 4 % tant aux États-Unis que dans la zone euro. Et pourtant, chacun a le sentiment que la période actuelle n’est que le début d’un monde nouveau dans lequel la pandémie a changé la donne. Nous pensons que l’ensemble des économies développées devraient retrouver leurs niveaux de production pré-pandémiques d’ici la fin de l’an prochain, tandis que certains marchés émergents et pays en développement continueront d’enregistrer des pertes de production. En outre, la croissance de l’emploi devrait afficher un temps de retard sur la reprise de la production. En effet, nous nous attendons à ce que l’emploi global ne retrouve que les deux tiers de son niveau pré-pandémie, en raison notamment des craintes sanitaires persistantes et de l’adoption accélérée de l’automatisation.

Une inflation "transitoire", une réponse des banques centrales adaptée

Nous anticipons un rééquilibrage progressif entre l’offre et la demande dans un contexte de croissance supérieure au potentiel parmi les grandes économies développées. Alors que la forte demande est confrontée aux goulets d’étranglement liés à la pandémie, des tensions apparaissent et se traduisent par une hausse des prix. L’inflation devrait rester élevée, au moins durant la période hivernale. Dès lors, nous sommes d’accord avec le président de la Fed Jerome Powell pour qui le terme « transitoire » ne signifie pas de courte durée, mais plutôt une situation peu susceptible de déboucher sur une « accélération durable ou très persistante de l’inflation ». Les anticipations d’inflation devraient atteindre un pic en 2022. Cela étant, les craintes d’inflation risquent de fluctuer au cours du premier semestre 2022, mettant ainsi à l’épreuve la patience des banques centrales, attisant la volatilité sur le marché obligatoire et des rotations des styles d’investissement en actions.

Nous reconnaissons que les risques d’entame précoce du relèvement des taux de la Fed et d’un cycle de resserrement bien moins anodin que le précédent s’accroissent. Un risque extrême pesant sur notre scénario central serait que les mesures de relance budgétaire et monétaire inédites à l’origine du boom économique actuel ne deviennent insoutenables et se transforment en un cycle en dents de scie marqué par une forte inflation, entraînant une récession à double creux. Ce n’est pas notre scénario principal. Nous n’anticipons pas d’inversion de la courbe en 2022 car la marge de manœuvre pour un aplatissement nous semble suffisante.

Quelle allocation d'actifs pour un portefeuille diversifié ? Préférer les actions aux obligations à l'entamne de 2022 et rester flexibles

Dans ce contexte, le rendement des bons du Trésor américain à 10 ans devrait évoluer dans une fourchette comprise entre 1,5 % et 2,5 %, justifiant une duration courte. Cet environnement volatil devrait conduire la courbe des taux à alterner entre pentification et aplatissement, au gré des craintes d’inflation et, surtout, en fonction de réaction de la Réserve fédérale. Alors que l’économie américaine se rapproche du plein emploi, la banque centrale devrait mener à bien son « tapering » d’ici juin 2022 et relever ses taux au second semestre. La transition d’un cycle de hausse des taux de la Fed est une période très délicate, historiquement associée à un aplatissement de la courbe des taux. Par conséquent, il convient selon nous de sous-pondérer le crédit américain et d’adopter un positionnement positif sur le crédit européen. S’agissant des marchés actions, le contexte de pentification initiale de la courbe des taux couplée à une croissance supérieure au potentiel nous amène à entamer 2022 avec un positionnement positif. La responsabilité reste notre choix délibéré en ce qui concerne les actions, en recherchant des opportunités et en sélectionnant des entreprises innovantes qui investissent dans le monde de demain : prestataires de soins de santé, entreprises qui accélèrent leur transition vers la décarbonation, minimisant les déchets et adhérant à la révolution de la mobilité. Les entreprises qui misent sur les technologies disruptives méritent également une place prépondérante dans les portefeuilles.

Des opportunités d'investissement se dégagent dans un environnement difficile pour les économies émergentes

Le resserrement monétaire aux États-Unis pèse généralement sur les classes d’actifs émergentes. Cette fois-ci, les marchés financiers ont déjà commencé à intégrer cette évolution. La plupart des banques centrales d’Amérique latine et d’Europe de l’Est - Brésil, Mexique, Russie et Pologne - ont déjà durci leur politique.

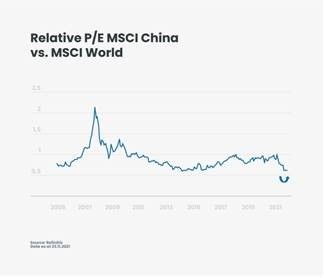

Après avoir été le seul pays du G20 à enregistrer une croissance positive du PIB en 2020, l’environnement d’investissement en Chine est devenu particulièrement difficile en 2021. La dynamique de croissance s’est affaiblie, affectée par la stratégie zéro-Covid, les mesures visant à réduire les émissions de carbone et un refroidissement délibéré du marché immobilier. Alors que Pékin est susceptible d’intensifier ses mesures d’assouplissement monétaire et budgétaire (sans atténuer sa fermeté à l’égard du secteur immobilier), les risques vis-à-vis de la croissance sont orientés à la baisse. Notre analyse montre que les marchés financiers ont intégré ces mauvaises nouvelles et que les valorisations en Chine semblent de plus en plus attractives. Les autorités chinoises sont convaincues qu’un nouveau « point de départ historique » a été atteint sous la direction de Xi Jinping. Ce dernier semble appelé à se voir attribuer un troisième mandat de 5 ans en tant que chef suprême lors du 20e congrès du Parti communiste prévu mi-octobre 2022, apportant de la continuité et de la visibilité aux investisseurs.

La zone euro reste bien soutenue

En Europe, la BCE devrait maintenir son ton conciliant. La zone euro étant plus loin d’atteindre le plein emploi, la BCE restera accommodante - il serait surprenant de la voir commencer à relever son taux à court terme avant mi-2023. Même si le programme d’achats d’urgence pandémique (PEPP) prend fin en mars comme largement anticipé, d'autres programmes d’achat d’actifs pourraient être ajustés afin d’atténuer l’impact de l’abandon du PEPP. La BCE poursuivant ses achats d’obligations en 2022 quand la Réserve fédérale arrêtera progressivement les siens, le crédit européen nous semble plus attractif que le crédit américain. Emboîtant le pas à ceux aux États-Unis, les rendements obligataires dans la zone euro devraient toutefois évoluer à la hausse et nous visons un rendement de 0,2 % pour les Bunds allemands à 10 ans. A l’inverse, les investisseurs devraient se montrer plus prudents vis-à-vis des spreads des pays européens périphériques, qui nous semblent déjà intégrer une part importante des bonnes nouvelles.

Sur le plan budgétaire, le déploiement du plan Next Generation EU ira en s’accélérant, les budgets 2022 ne semblant pas restrictifs. L’ordre du jour sera dominé par la réforme du Pacte de stabilité et de croissance, qui date de 1997, époque où les rendements obligataires de la zone euro étaient positifs de plusieurs centaines de points de base.

Investir pour une ère nouvelle

Après deux ans de confinements et de réouvertures, nous pensons que 2022 sera une année plus « normale » dans ce qui sera, nous l’espérons, l’ère post-Covid marquée par une nouvelle normalité.

La Covid-19 a été pour le monde un coup de semonce nous rappelant le plus grand défi auquel nous sommes confrontés, à savoir le développement et la mise en œuvre d’une transition énergétique juste et inclusive pour lutter contre le changement climatique. Dans le sillage de la COP26, une multitude d’annonces et de promesses ont été faites pour réduire les émissions nocives et limiter la hausse des températures. 2022 sera une année charnière. En tant qu’investisseurs responsables, nous avons le devoir de faciliter et d’accélérer cette transition. Le développement durable est selon nous un moteur clé de la performance des placements et nous pensons qu’une gestion active sera déterminante pour sélectionner les entreprises dont les modèles économiques contribuent de manière positive au monde de demain.

Par Vincent Hamelink, Directeur des investissements, Membre du comité stratégique et exécutif de CANDRIAM

Pour accéder au site, cliquez ICI.